HISTÓRIA

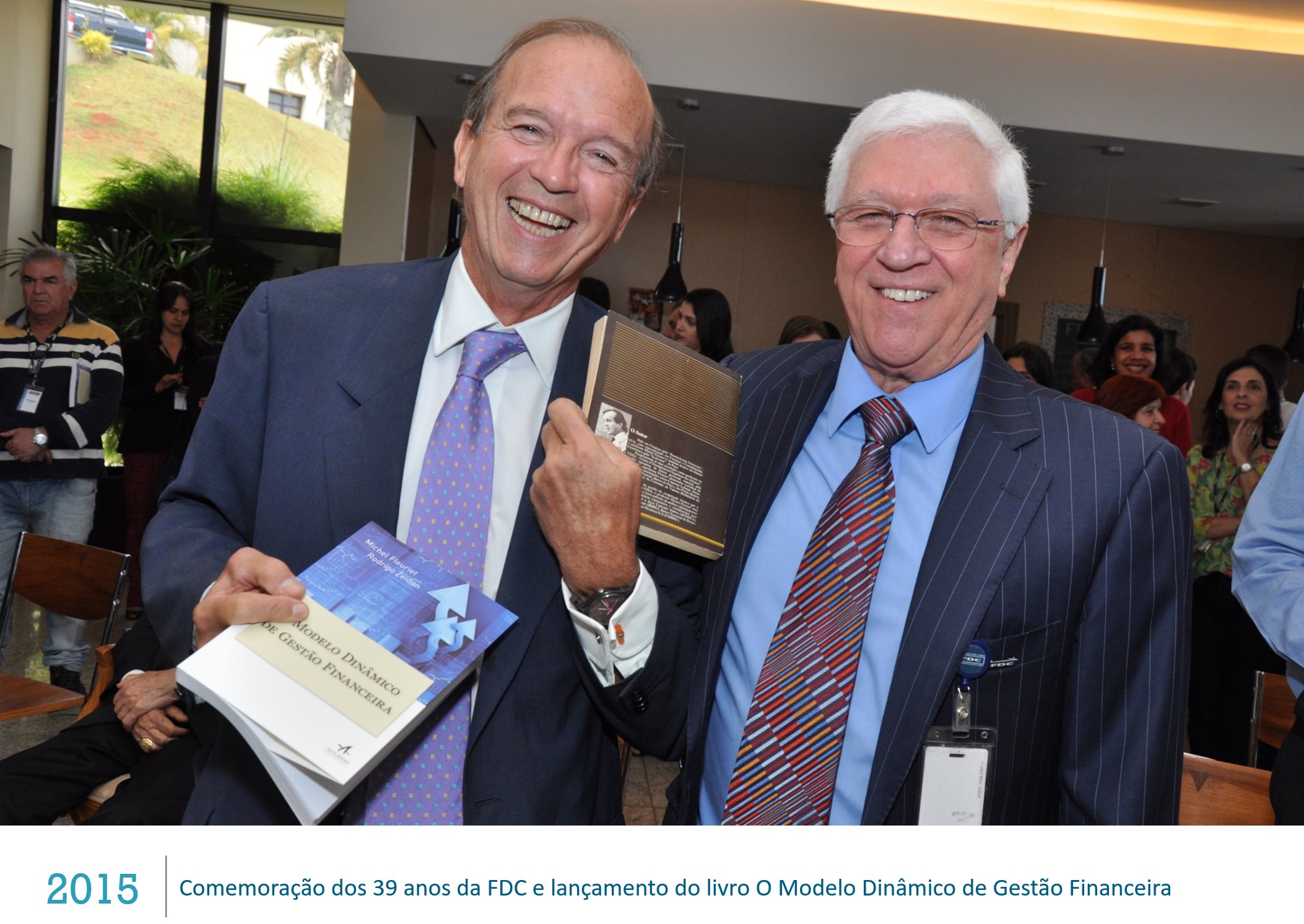

Em 2000, voltando ao Brasil após duas décadas de ausência, descobri que o meu nome havia se tornado uma marca. Em 2013, encontrei mesmo um artigo sob o título “Mapeamento da Produção Científica sobre o Modelo Fleuriet no Brasil”. Para mim, é uma grande honra: meu nome virou alvo de produção científica! Como nasceu este chamado “Modelo Fleuriet”?

A história do Modelo remonta a 1975, quando a Fundação Dom Cabral em Belo Horizonte, que é reconhecida hoje como uma das melhores escolas de educação de executivos no mundo, de acordo com o ranking Executive Education do Financial Times, ainda era o Centro de Extensão da Pontifícia Universidade Católica de Minas Gerais. No final da década de 1960, Emerson de Almeida, então um jovem jornalista de Belo Horizonte, havia ido a Paris para estudar no Institut de Presse. No seu retorno a Belo Horizonte, ele ensinou jornalismo e se tornou diretor do Centro de Extensão da PUC de Minas Gerais. Ele tinha um sonho: fazer o Centro de Extensão se tornar uma “Escola de Negócios para Executivos”. Emerson imaginou uma escola de negócios diferente daquelas existentes à época, que eram todas com influência norte-americana, como a Fundação João Pinheiro. Para iniciar seu sonho, ele colocou um anúncio numa revista dedicada aos professores de gestão franceses.

Naquele tempo eu havia me juntado à escola de negócios francesa HEC como um jovem professor assistente de finanças. Eu estava ensinando um método para analisar balanços de forma bem diferente daquele que eu aprendi no meu PhD em Finanças, nos Estados Unidos. Esse método na época estava sendo adotado na França, inclusive no Banque de France. Após ler o anúncio, escrevi para o Emerson Almeida que eu estaria indo ao Brasil para o casamento do meu melhor amigo e que seria uma oportunidade para visitá-lo. Isso foi o que fiz num dia de dezembro de 1974. Participei do casamento do meu amigo, voltei para a França, e me esqueci do Emerson. Qual não foi minha surpresa no início de 1975, quando fui convidado para ir ao Brasil, através da Embaixada da França, para dar aulas – por cinco semanas – no Centro de Extensão da Pontifícia Universidade Católica de Minas Gerais em agosto de 1975.

Quando cheguei a Belo Horizonte, Emerson me disse que eu iria dar oito horas de aulas por dia, por cinco dias, para executivos brasileiros num tópico de minha escolha. Para preparar o seminário, ele agendou reuniões com os executivos de companhias de Belo Horizonte (com um intérprete, porque eu não falava português). Nesses encontros, eu percebi que muitas companhias brasileiras cometiam um erro terrível: tinham uma visão equivocada do seu capital de giro. Acreditavam que, como a necessidade de capital de giro varia no curto prazo, ele poderia ser financiado com dívidas de curto prazo. Isso pode funcionar muito bem em países onde se pode facilmente renovar o financiamento de curto prazo, seja porque os bancos emprestam para empresas, como na Europa, ou porque há um mercado financeiro grande e líquido, como nos Estados Unidos – onde a empresa tem maior acesso a crédito e, portanto, indicadores de liquidez não sejam tão relevantes como no Brasil. Mercados financeiros deveriam estar prontos para conceder empréstimos de curto e longo prazo, se uma empresa cria valor. Esse não é o caso no Brasil. Aliás, mesmo nos Estados Unidos, desde a crise de 2008, indicadores de liquidez voltaram a ser relevantes. Pareceu-me que o conceito de liquidez – pelo método que eu estava ensinando na França poderia ser um instrumento para gerenciamento financeiro de companhias brasileiras. Não planejar o crescimento da necessidade de capital de giro pode levar a sérios problemas de fluxo de caixa. É bom lembrar que, quando o modelo foi introduzido no Brasil, a abordagem de finanças corporativas era inspirada em métodos norte-americanos. O capital de giro era medido de modo errado: pela diferença entre as contas circulantes. Como se o capital pudesse ser medido por contas circulantes!

O Modelo Dinâmico invertia a lógica do conceito de capital de giro (CDG), que passa a ser uma fonte de financiamento de longo prazo para a Necessidade de Capital de Giro (NCG). Ele evidencia a Necessidade de Capital de Giro como uma obrigação de financiamento permanente ligado às operações da firma. Então, o saldo de tesouraria (T) é utilizado como um tipo de termômetro para medir o risco de liquidez da companhia. Esse formato baseado em CDG, NCG e T se mostrou extremamente útil para monitorar a liquidez de uma empresa, a saúde de suas operações e o gerenciamento dos ciclos financeiros, ao mesmo tempo permitindo decisões estratégicas ligadas à estrutura de capital. A demonstração de resultados (DRE) foi remodelada para mostrar o fluxo de caixa operacional. O novo DRE, que chamamos de DRE gerencial, começa com o volume de vendas e a margem de lucro, e passa pelo EBIT (Earnings Before Interest and Tax, ou Lucro Operational), que mede a capacidade da companhia de autofinanciar sua NCG, o mais legitimo recurso para crescimento. O modelo também mostra como o fluxo de caixa resulta do EBIT e da variação da NCG, que depende, por sua vez das vendas e do ciclo financeiro. O Lucro Operacional é particularmente importante porque é o lucro antes dos impactos do imposto de renda e juros, o que significa que é um indicador importante da capacidade de geração de caixa de um negócio.

Após esse primeiro seminário de cinco dias, a Fundação Dom Cabral (o Centro de Extensão da Pontifícia Universidade Católica de Minas Gerais se transformara em FDC em 1976) me convidou diversas vezes para dar cursos e palestras durante cinco anos subsequentes. Os documentos de apoio para esses seminários (os ‘folhetos’) enriquecidos por pesquisas e contribuições de jovens assistentes (Marcos VILLELA VIEIRA que desenvolveu depois uma experiência profissional impressionante em cargos de direção em vários setores e publicou um livro sobre o Modelo em 2005) e professores (meus amigos Haroldo Vinagre BRASIL e Georges BLANC, Plauto GOUVEA, Ricardo KEHDY) resultaram em um livro: “A Dinâmica Financeira Das Empresas Brasileiras” dos autores Michel FLEURIET, Ricardo KEHDY e Georges BLANC, o primeiro livro publicado em 1978 pela então jovem FDC[1].

Esse livro, reeditado em 1980, incorporou diversas aplicações do Modelo, particularmente em companhias de Minas Gerais, onde ocorriam os cursos. Outra aplicação interessante do Modelo ocorreu em análises setoriais, especialmente pelos bancos de desenvolvimento. Nessa linha, o Banco de Desenvolvimento de Minas Gerais (BDMG) conduziu análises das indústrias de ferro-gusa e de açúcar, entre outras, usando o Modelo para avaliar o perfil financeiro desses setores, suas distorções, desejos e necessidades, visando financiá-las. O conceito de NCG é particularmente relevante nos cálculos de avaliação de investimentos, visto que é adicionado ao capital investido, afetando assim, significantemente, a taxa de retorno. Até a matriz do Boston Consulting Group, com seus quatro quadrantes (Star, Question Mark, Cash Cow, and Dog), podia ser explicada pelo Modelo. E, por último, mas não menos importante, o modelo tinha um jeito brasileiro, já que ele se adaptava bem às mudanças no ambiente e às políticas macroeconômicas heterodoxas de sucessivos governos brasileiros.

Por motivos pessoais, eu parei de vir ao Brasil entre 1980 e 2000, exceto por uma breve visita em 1986. Quando eu voltei, em 2000, descobri que o Modelo Dinâmico havia se tornado o Modelo Fleuriet!

Em 1995, MARQUES e BRAGA tenham publicado um artigo com o titulo “A análise dinâmica do capital de giro: o modelo Fleuriet.”[2] Segundo o próprio Braga, o modelo dinâmico fornece explicações mais completas e organizadas sobre as causas da evolução financeira comparativamente aos indicadores tradicionais. De outro modo, permite aos stakeholders avaliarem o perfil financeiro das empresas a partir das informações obtidas pelo uso do modelo dinâmico.[3] O modelo, além de ser adotado em diversas escolas de negócios e em universidades, foi o pai de diversos outros trabalhos, e teses de doutorado e mestrado. Em um artigo com titulo “Estudo da produção científica sobre o modelo Fleuriet no Brasil entre 1995 e 2008”, Araújo, Costa e Camargos [4] desenvolveram um estudo de levantamento da produção científica com aplicação do modelo Fleuriet no Brasil, entre 1995 e 2008, nos anais de dois importantes congressos, em revistas de Administração e Contabilidade, e em dissertações e teses, cujos resultados evidenciam a existência de 27 artigos publicados mais 14 estudos entre tese e dissertações.

Na própria FDC, três professores enriqueceram muito o Modelo: Geraldo Sardinha, Haroldo Vale Mota e Rodrigo Zeidan.

Diversos livros foram desenvolvidos a partir do Modelo e eu gostaria de mencionar os cinco mais influentes: ASSAF NETO, A. Estrutura e Análise de Balanços. São Paulo: Atlas, 2002. BRASIL, H. A.; BRASIL, H. G. Gestão Financeira das Empresas: Um Modelo Dinâmico. Rio de Janeiro: Qualitymark, 2002. MATARAZZO, D. C. Análise Financeira de Balanços. São Paulo: Atlas, 1998. SILVA, J. P. Análise Financeira das Empresas. São Paulo: Atlas, 2001. VIEIRA, M. V. Administração Estratégica do Capital de Giro. São Paulo: Atlas, 2005. Uma lista bastante completa de obras dedicadas ao Modelo encontra-se na seção intitulada Livros & Artigos sobre o Modelo.

Isso não é pouco – todos esses professores, analistas, gerentes e pesquisadores contribuíram para sua estruturação, enriquecimento e aplicação!

[1] FLEURIET, Michel; BLANC, Georges; KEHDY, Ricardo. A dinâmica financeira das empresas brasileiras: um novo método de análise, orçamento e planejamento financeiro. Belo Horizonte: FDC, 1978. 181 p.

[2] BRAGA, Roberto; MARQUES, José Augusto Veiga da Costa. Análise dinâmica do capital de giro - o modelo Fleuriet. Rae: Revista de Administração de Empresas, São Paulo, v. 35, n. 3, maio/jun. 1995, p.49-63. Disponível em: https://www.scielo.br/j/rae/a/wxL7PTmdMn4MFsvk68XVb9R/?lang=pt. Acesso em: 4 mar. 2022.

[3] BRAGA, Roberto. Análise avançada do capital de giro. Caderno de Estudos, São Paulo, n. 3, p. 1-20, 1991. DOI https://doi.org/10.1590/S1413-92511991000100003.

[4] BRAGA, Roberto; NOSSA, Valcemiro; MARQUES, José Augusto Veiga da Costa. Uma proposta para a análise integrada da liquidez e rentabilidade das empresas. Revista Contabilidade & Finanças - USP, São Paulo, ed. esp., p. 51 - 64, 2004. DOI: http://dx.doi.org/10.1590/S1519-70772004000400004.

[5] ARAÚJO, Elisson Alberto Tavares; COSTA, Miguel Luiz de Oliveira; CAMARGOS, Marcos Antônio de. Estudo da produção científica sobre o Modelo Fleuriet no Brasil entre 1995 e 2008. In: SEMINÁRIOS EM ADMINISTRAÇÃO SEMEAD, 13., 2010, São Paulo. Anais eletrônicos [...]. São Paulo: SEMEAD, 2010. p. 1-17. Disponível em: http://sistema.semead.com.br/13semead/resultado/trabalhosPDF/217.pdf. Acesso em: 4 mar. 2022.